|

从雷曼公司案看全球金融危机 从雷曼公司案看全球金融危机

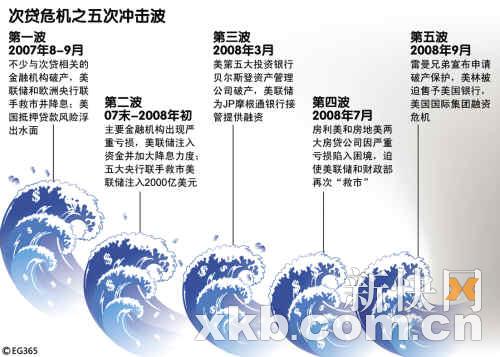

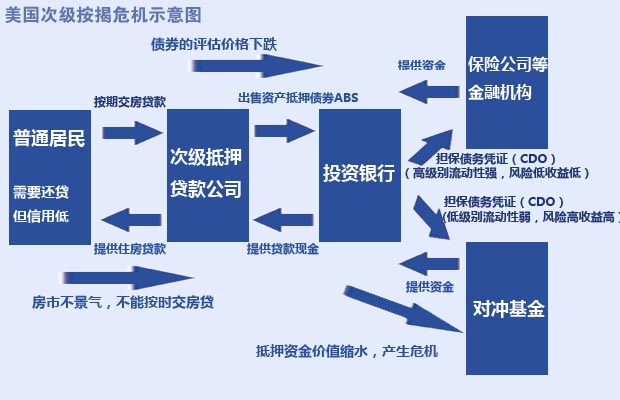

全球债务市场的信用危机必然引发恐慌性抛售,衍生产品的交易必然受到影响,交易中的授信额度必然大幅下降,新债券的发行规模必然急剧收缩。结果就是全球债务链可能风雨飘摇,以此为基础建立起来的企业负债经营模式和家庭举债消费方式也都会受到影响。这时,目前还主要发生在虚拟经济的金融危机几乎必然扩散到实体经济。所以说,雷曼公司案的爆发是全球性金融危机加深的开始。 [全文]

全球既有金融体系或许在今年崩溃 全球既有金融体系或许在今年崩溃

2008年,或许是全球既有金融体系走向崩溃的一年,对有责任感的国家和国际组织来说,重建国际金融秩序比以往任何时候都显得更加迫切。 [全文]

全球可能面临“日本式”经济停滞 全球可能面临“日本式”经济停滞

9月15日,雷曼兄弟这家在华尔街驰骋了158年的金融“老字号”宣布,将申请破产保护,引发当天亚洲、欧洲金融市场动荡。鉴于金融经济的全球化,亚洲决策者和金融从业人员对于大洋彼岸的金融危机一直给予了高度关注。14日,新加坡政府投资公司表示,因金融市场动荡对增长造成压力并挑战政策决策者管理危机的能力,全球可能面临“日本式”经济停滞。[全文]

专家:全球金融业格局正在大变 美主导地位渐丧失 专家:全球金融业格局正在大变 美主导地位渐丧失

华盛顿经济战略研究所的卡林纳估计,华尔街在这次金融危机中受到重创,这正在永久性地改变全球金融业的格局。他说:“我认为世界金融版图的格局将会很不一样。近期,美国投行的业务将大大减少,华尔街很多人都会失去工作。中、长期看,世界的金融重心将不会像现在这样处于纽约和伦敦两地。亚洲金融业的重要性将逐步浮现出来。新加坡、香港、上海等都在发展。”

卡林纳表示,现在最有钱的是石油出口国和新兴经济体。它们的作用会越来越大。美国对全球金融体系的主导地位也会逐步丧失。[全文]

|